TaxCycle 14.0.55054.0 — Importante mise à jour T2/AT1, augmentation du taux d'inclusion des gains en capital

Cette version prolonge jusqu’au 31 mai 2025 la fin de l’exercice fiscal pour les déclarations T2 et AT1. Elle ajoute également l’augmentation du taux d’inclusion des gains en capital de 2/3 au module T2.

Pour installer cette version immédiatement, téléchargez le programme d’installation complet depuis notre site Web ou obtenez une version d’essai gratuit. Une fois que nous aurons activé la mise à jour automatique de cette version, TaxCycle vous invitera à l’installer en fonction des paramètres définis dans vos options TaxCycle. (Pour activer les mises à jour automatiques à partir de votre réseau, voir la page des fichiers de mise à jour automatique.)

Points saillants

T2 et AT1 Prolongation de la fin de l’exercice fiscal

Cette version certifiée de TaxCycle T2 et AT1 prolonge la fin de l’exercice fiscal des sociétés jusqu’au 31 mai 2025.

Augmentation du taux d’inclusion des gains en capital de 2/3

Dès maintenant, l’Agence du revenu du Canada (ARC), le ministère des Finances de l’Alberta et Revenu Québec se sont engagés à administrer le nouveau taux d’inclusion des gains en capital en fonction de l’Avis de motion de voies et moyens publié en septembre 2024.

L’ARC a récemment publié une annonce publique sur l’administration de la législation proposée sur le taux d’inclusion des gains en capital, indiquant que le nouveau taux d’inclusion s’appliquera aux gains en capital réalisés à partir du 25 juin 2024 ou après pour tous les contribuables.

En outre, l’ARC a communiqué directement les informations suivantes à l’équipe de développement de TaxCycle :

« Les sociétés peuvent utiliser ce nouveau taux pour calculer le total de leurs gains en capital et les inclure dans le montant déclaré à la ligne 113 de l’annexe T2SCH1 Revenu net (perte nette) aux fins de l’impôt sur le revenu. Si la société continue d’utiliser le taux d’inclusion de 50 %, une déclaration modifiée devra être produite à une date ultérieure. La déclaration modifiée pourrait entraîner une augmentation du solde impayé de la société, ce qui aura l’incidence normale sur le calcul des intérêts et pénalités arriérés, le cas échéant. »

À partir de cette version, le module TaxCycle T2 vous permet de continuer à appliquer le taux d’inclusion des gains en capital de 1/2 ou d’appliquer le nouveau taux d’inclusion des gains en capital de 2/3. Nous avons révisé l’annexe 6 en fonction de l’ébauche de l’ARC ainsi que de l’annexe 18 de l’AT1, de la CO17-S232 et de la grille de calcul CDC.

Pour en savoir plus sur l’utilisation du nouveau taux, lisez la rubrique d’aide Annexe 6.

Toute modification apportée à TaxCycle T1 et T3 sera effectuée dès que de nouveaux formulaires seront disponibles auprès de l’ARC. Lisez TaxCycle et le nouveau taux d’inclusion des gains en capital pour en savoir plus.

Nouveaux formulaires T2

Annexe 75, Crédit d’impôt à l’investissement dans les technologies propres

- Utilisez ce formulaire pour calculer votre Crédit d’impôt à l’investissement (CII) dans les technologies propres).

- Le CII dans les technologies propres calculé sur la ligne 165 est reporté à la ligne 155 de l’A31.

- La récupération du CII dans les technologies propres calculée à la ligne 245 est reportée à la ligne 25D, section 25 de l’Annexe 31.

- La somme à ajouter à l’impôt en matière de main-d’œuvre est calculée à la ligne 430 dans la Section 4 est reportée à la ligne 580 de la déclaration T2.

Formulaires T2 actualisés

Déclaration T2

- Ajout de la case à cocher 278 à la page 3 pour la nouvelle Annexe 130 (Règles de restriction des dépenses excessives d’intérêts et de financement). Veuillez noter que l’ARC a reporté la mise en œuvre de la nouvelle Annexe 130 jusqu’à la publication du printemps 2025.

- Ajout d’une nouvelle ligne 580 à la page 8. Cette ligne est calculée à partir de la ligne 440 de la nouvelle Annexe 75.

Annexe 1

- Ajout de la nouvelle ligne 250, Montant de l’asymétrie hybride selon le paragraphe 18.4(4) ou 12.7(3).

- Ajout d’une nouvelle ligne 350, Ajustement pour le montant de l’asymétrie hybride selon l’alinéa 20(1)yy).

Annexe 5

- Ajout d’une nouvelle ligne 329 pour le nouveau Crédit d’impôt du Manitoba pour incitatif à la construction de logements locatifs.

Annexe 6

Annexe 31

- Ajout de la ligne 140 (CII pour l’hydrogène propre) et de la ligne 170 (CII pour la fabrication de technologies propres) dans la Section 2.

- La ligne 155 existante est maintenant calculée à partir de l’Annexe 75; si vous ouvrez un fichier T2 dans la nouvelle version avec un montant sur cette ligne, TaxCycle conservera le montant précédent comme substitut.

- Les lignes 25C, 25D et 25E de la Section 25 sont nouvelles. La ligne 25C est calculée à partir de la ligne 245 de la nouvelle Annexe 75.

Annexe 58

- TaxCycle attribue désormais un numéro de colonne transmissible de 122 à la colonne 10 (Dépense de main-d’œuvre admissible) précédemment ajoutée.

Annexe 411 (SK)

- Conformément à la demande de l’ARC, le calcul de la ligne 1B (« ligne 400 de la déclaration T2 ») comprend maintenant une partie du montant de la ligne 625 de l’Annexe 7 afin de tenir compte de la différence entre le plafond de la déduction accordée aux petites entreprises par le gouvernement fédéral et le plafond de la Saskatchewan (500 000 $ contre 600 000 $).

- Par exemple, si le montant de la ligne 625 est de 100 000 $, la partie supplémentaire de 20 000 $ (100 000 $ x (600 000 $ / 500 000 $)) est ajoutée au calcul de la ligne 1B de la Section 1 de l’Annexe 411.

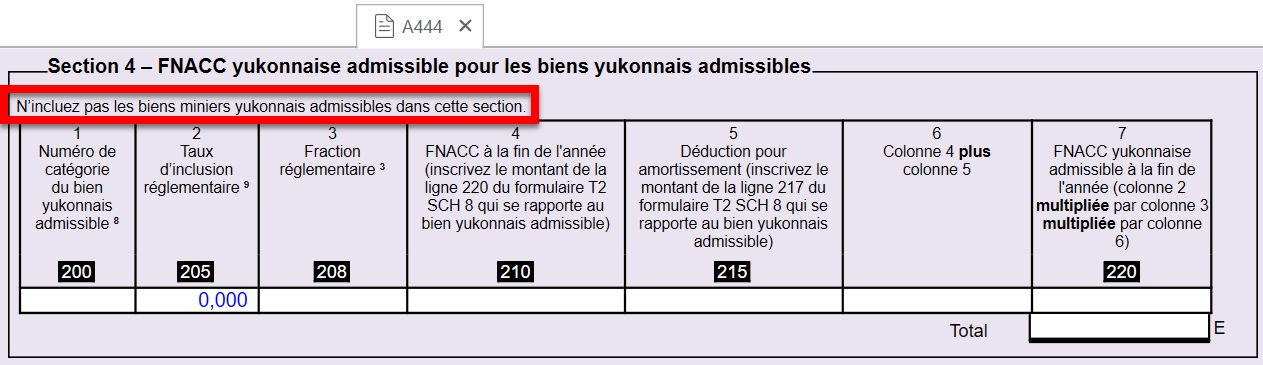

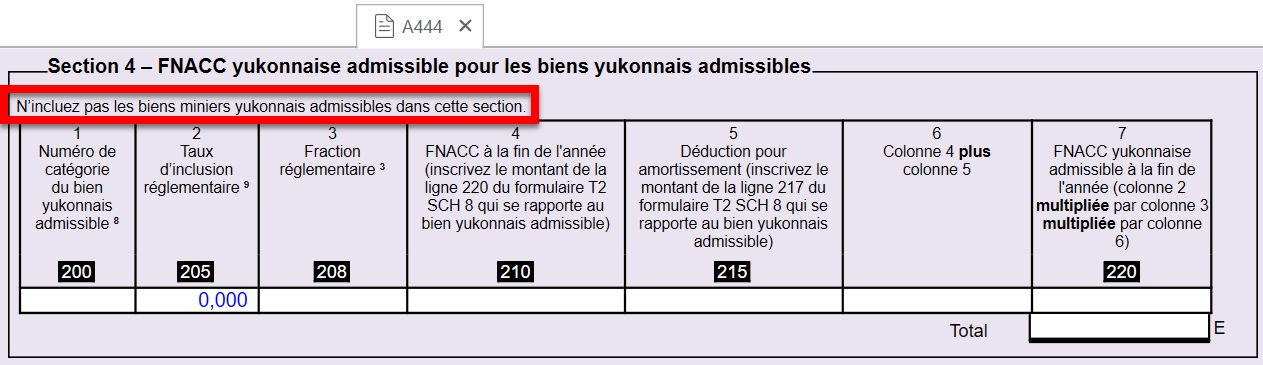

Annexe 444 (YT)

- Lorsque l’année d’imposition d’une société commence en 2024 ou après, TaxCycle affiche la nouvelle version du formulaire. Sinon, TaxCycle affichera la version précédente du formulaire.

- Mise à jour pour tenir compte du projet de loi 34 du Yukon, où une lacune technique a été corrigée en ce qui concerne le calcul de la Section 4. Si l’année d’imposition d’une société commence en 2024 ou après, le tableau de la Section 4 ne doit pas inclure d’actifs miniers admissibles du Yukon.

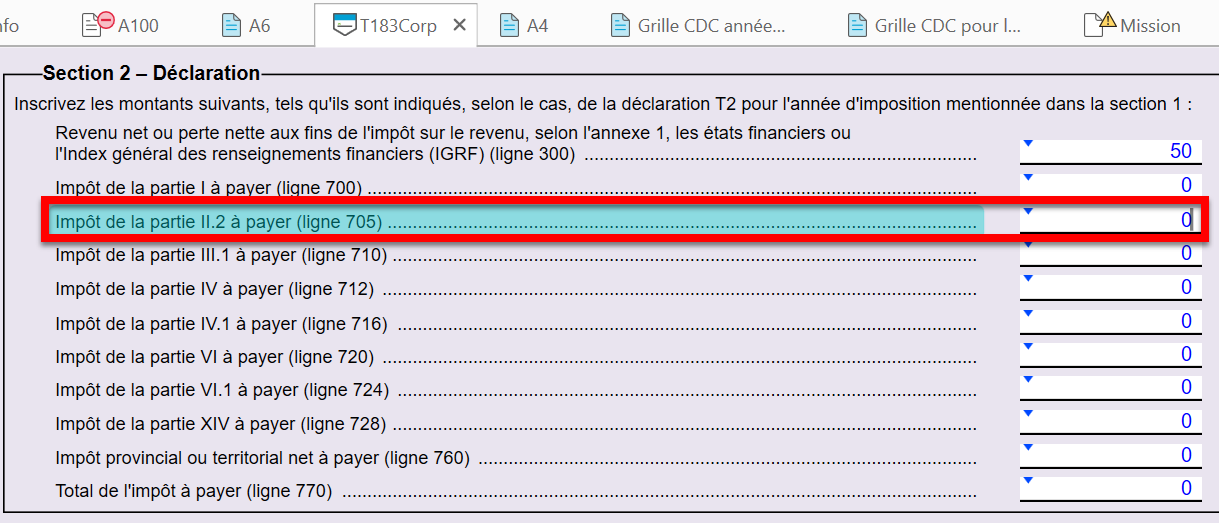

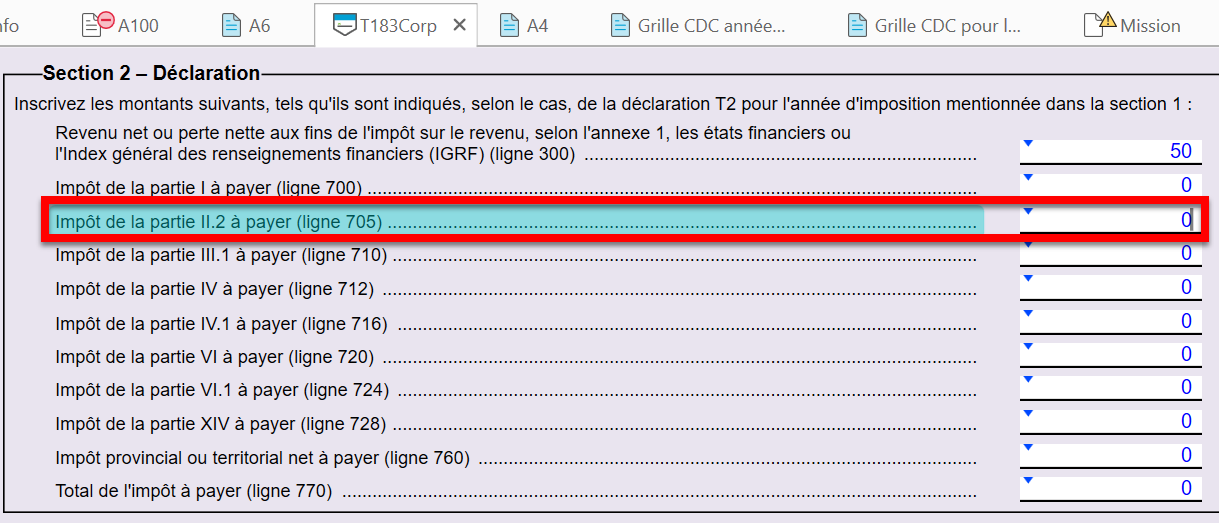

T183Corp

- La Section 2 comprend désormais un nouveau champ pour comptabiliser l’impôt de la partie II.2 à payer (ligne 705 dans la déclaration T2).

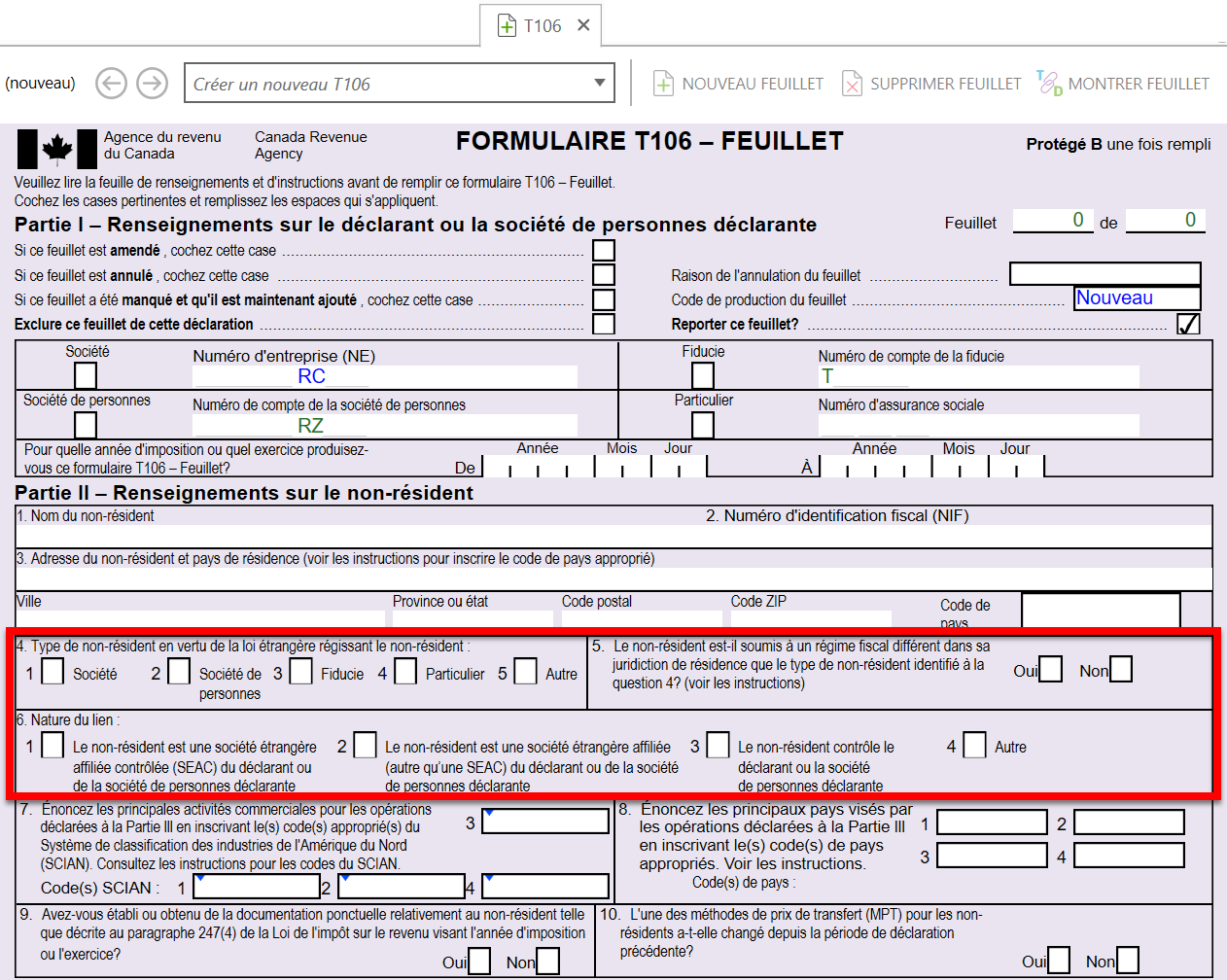

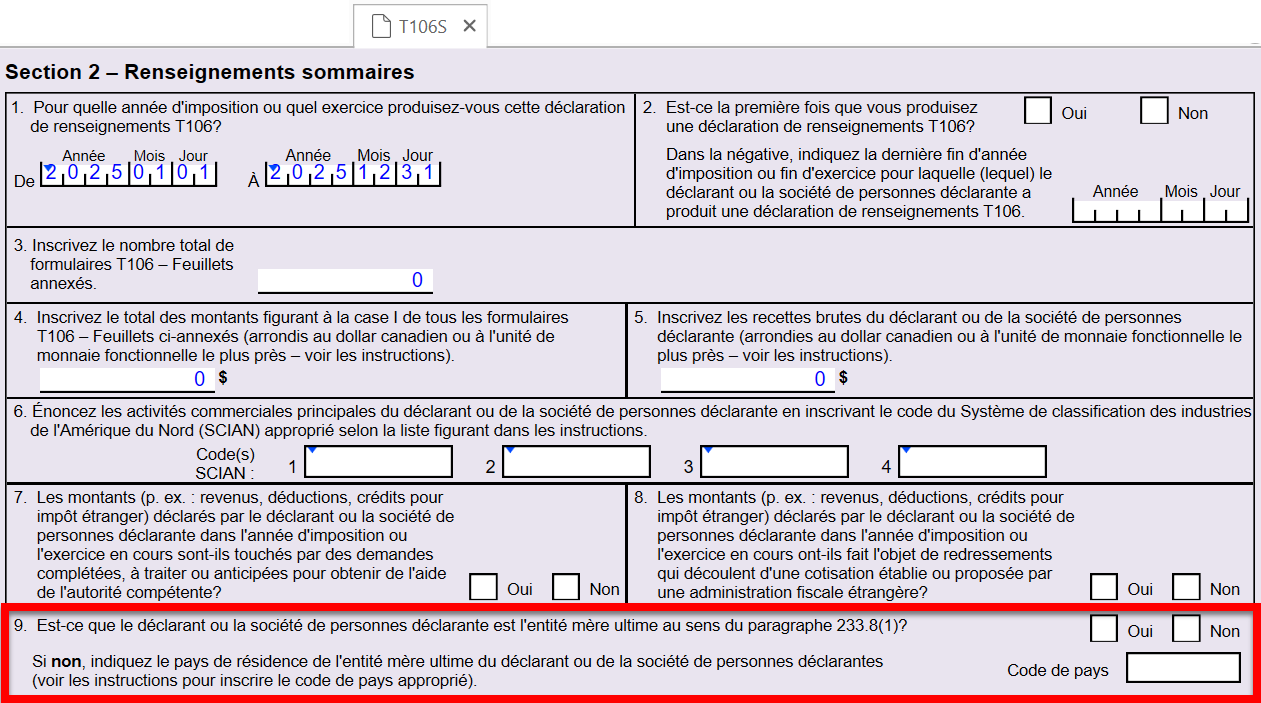

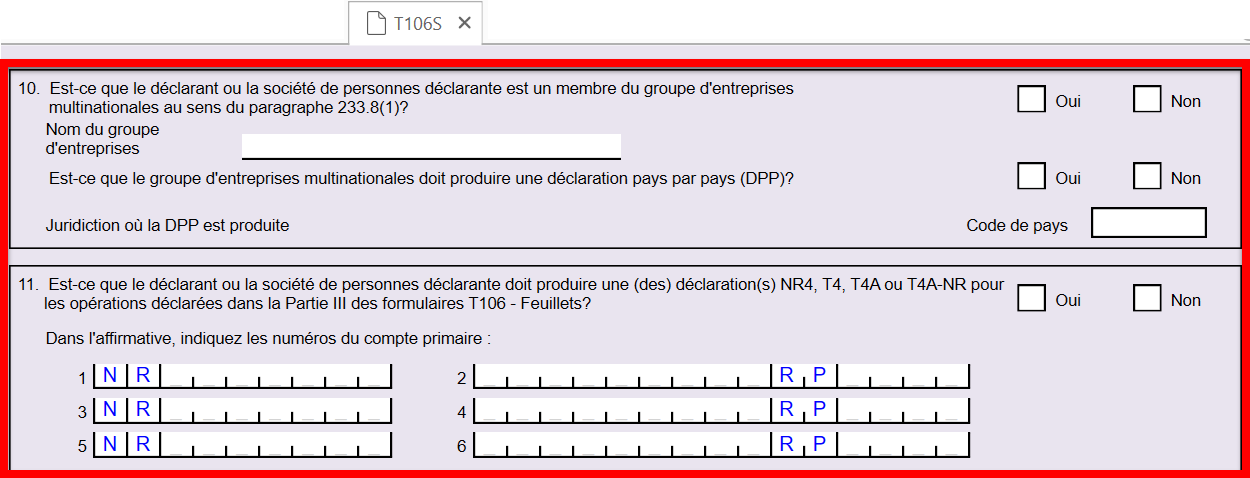

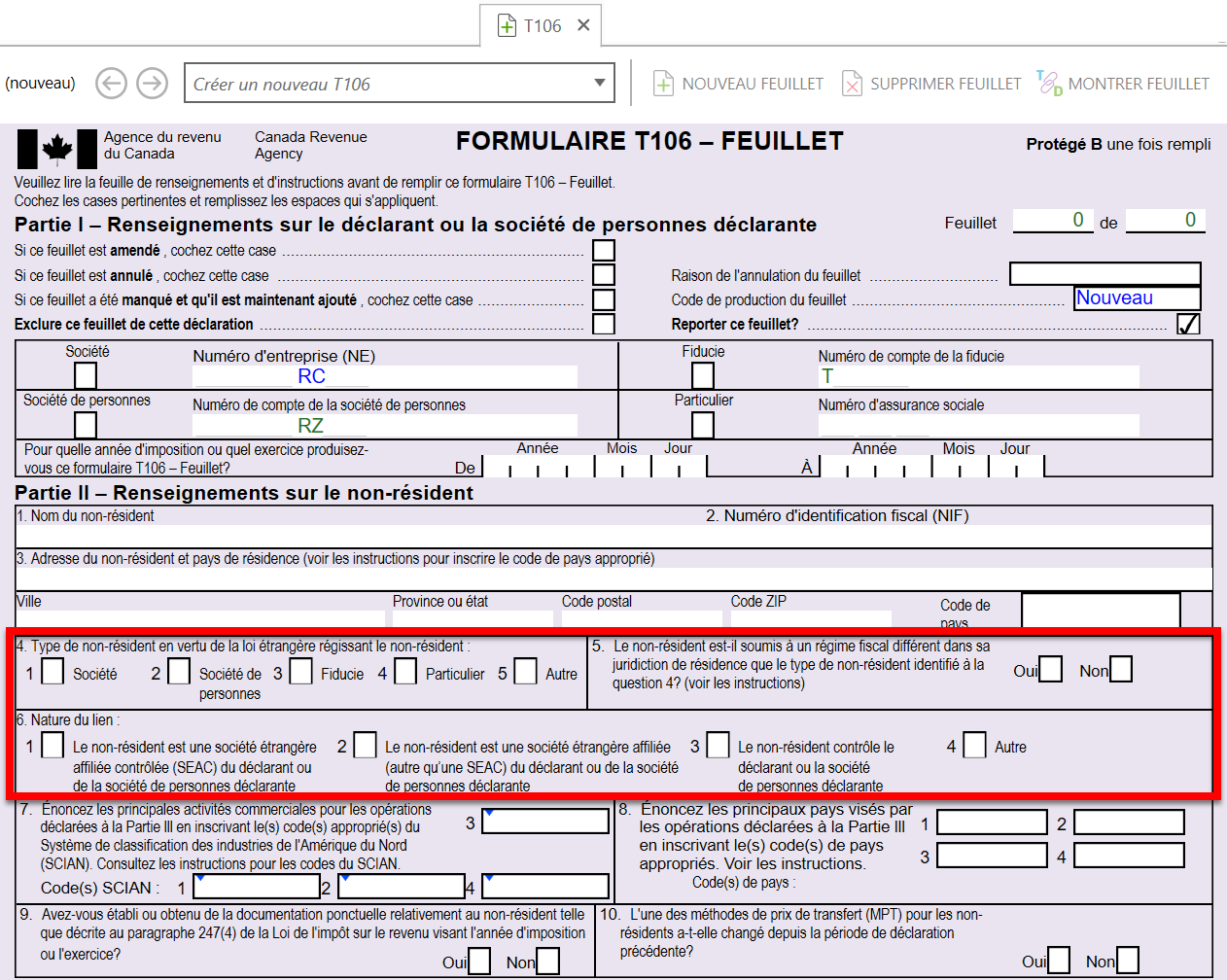

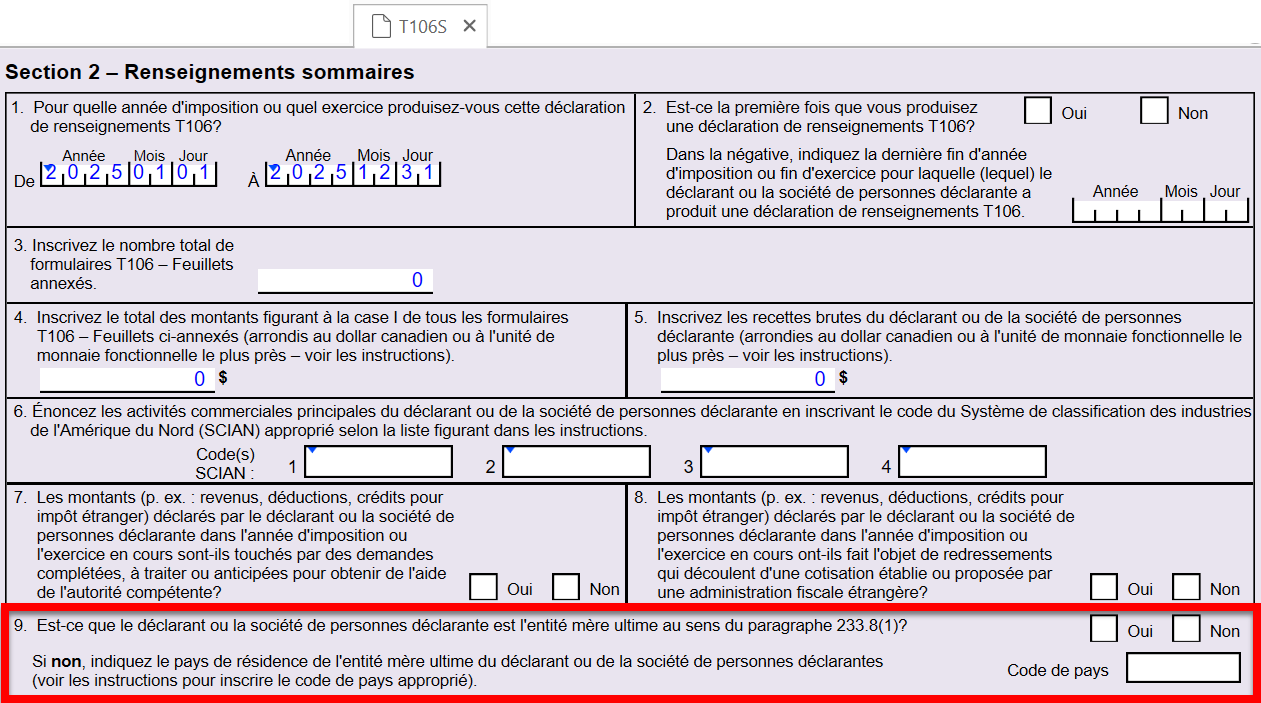

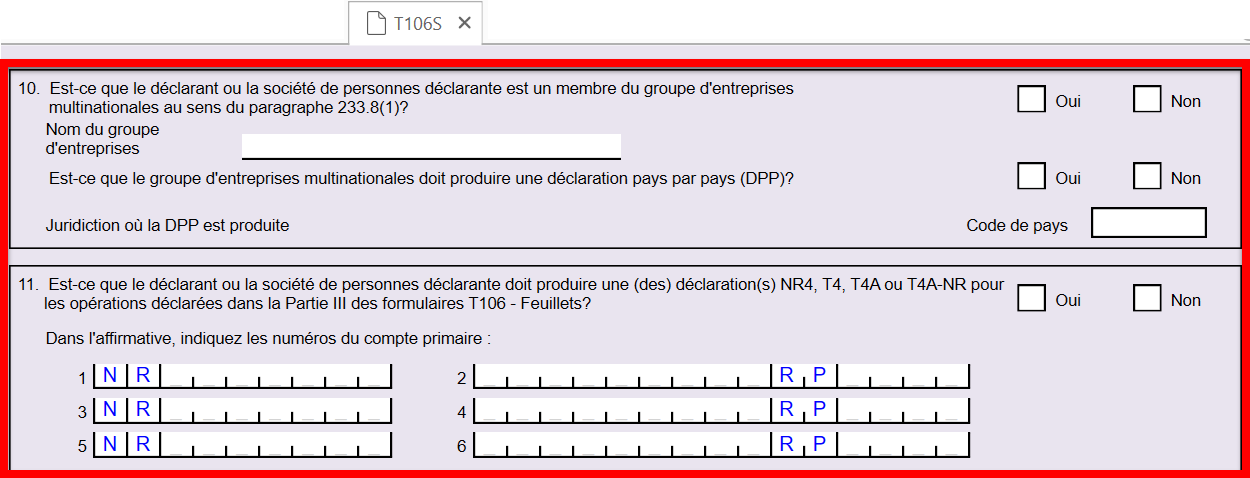

T106

- TaxCycle affiche une nouvelle version de ce formulaire si l’année d’imposition commence en 2025 ou après.

- La version 2025 du formulaire contient les nouvelles sections et champs suivants sur les formulaires T106 et T106S :

Mises à jour mineures

Les formulaires suivants ont fait l’objet de mises à jour mineures :

- Annexe 54

- Annexe 56

- Annexe 349 (NS)

- Annexe 350 (NS)

- Annexe 421 (BC)

- Annexe 422 (T1196) (BC)

- Annexe 423 (T1197) (BC)

- Annexe 428 (BC)

- Annexe 430 (BC)

Mises à jour de l’AT1 de l’Alberta

AT1 Net File obligatoire

Pour les années d’imposition commençant le 1er janvier 2025 et plus tard, la production électronique de l’AT1 est requise pour toutes les sociétés, à l’exception des sociétés d’assurance, des sociétés non résidentes, des sociétés déclarant dans une monnaie fonctionnelle et des sociétés exonérées d’impôt en vertu de l’article 35 du ACTA.

L’Alberta Corporate Tax Act (ACTA) exige que les sociétés visées produisent la déclaration de revenus des sociétés de l’Alberta, AT1, par voie électronique, en utilisant le service AT1 Net File. La définition de « société visée » dans la réglementation du Alberta Corporate Tax Regulation a été récemment modifiée pour supprimer l’exception pour les sociétés dont les revenus bruts dépassent 1 million de dollars.

Par conséquent, pour les AT1 à l’égard des années d’imposition commençant après le 31 décembre 2024, toutes les sociétés seront tenues de produire leurs déclarations par voie électronique au moyen du service Net File, sauf pour les :

- sociétés d’assurance

- sociétés non résidentes

- sociétés déclarant dans une monnaie fonctionnelle

- sociétés exonérées d’impôt en vertu de l’article 35 du ACTA.

Déclaration AT1

- Deux nouvelles cases à cocher ont été ajoutées à la ligne 030 à la page 1 : Société d’assurance et Société non-résidente. Ces cases à cocher effectuent le calcul selon le champ État de la société spéciale saisi sur la grille de calcul Info de la T2.

AT1 Annexe 29 (AS29), AS29Steps et la section AS29 de la grille de calcul RGE

- Les lignes 120, 122 et 124 ont été supprimées de l’A29 de l’AT1.

- Ajout des nouvelles colonnes 235, 245, 267 et 268 au tableau des limites d’attribution à la dernière page de l’Annexe 29 de l’AT1. Ces mêmes colonnes ont également été ajoutées au tableau d’allocation AS29 de la grille de calcul RGE.

- Ajout de nouveaux champs de total (lignes 310 et 320) au tableau des limites d’attribution de l’Annexe 29.

- TaxCycle calcule désormais le plafond attribué à la société déclarante à la nouvelle ligne 325 et le reporte à la ligne 125.

- Révision de l’AS29Steps en fonction de l’information contenue dans le Alberta Corporate Tax information circular IEG-1 (en anglais).

Autres mises à jour

- Demande des clients T1 2023 — Comme l’a demandé un client lors du webinaire Ask Us Anything, nous avons ajouté un nouveau message de révision qui apparaît lorsque les données téléchargées de PRD indiquent que l’ARC a des chèques non encaissés dans le dossier du client.

- T1 2024 — TaxCycle n’affiche plus un paragraphe sur le fait que vous n’êtes pas tenu de produire une déclaration T3 en simple fiducie dans la lettre au client (LettreC) et la lettre au client conjoint (LettreJ) lorsque vous répondez « Non » à la question sur la production d’une déclaration en simple fiducie dans la grille de calcul Mission.

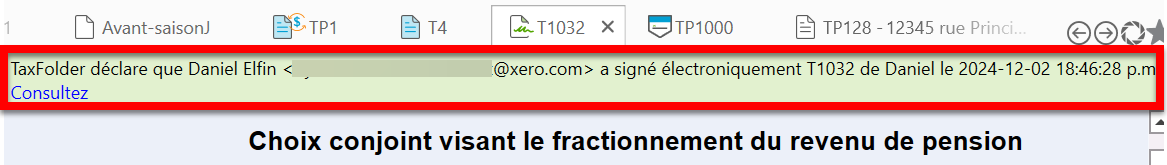

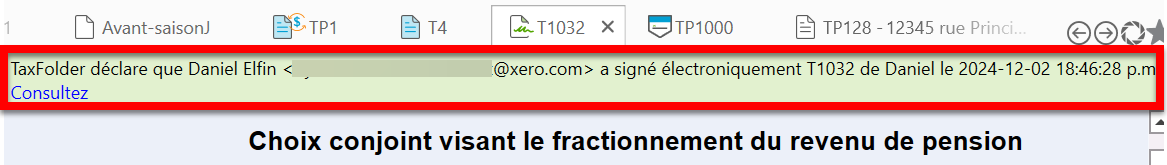

- T1 2024 — TaxCycle affiche désormais le nom du signataire dans le champ de la signature et dans une bannière sur le T1032 lorsqu’il y a plusieurs signataires.

- T3 — Mise à jour de la fonctionnalité de signature électronique pour le T183Trust afin de l’aligner sur le T183 dans T1, garantissant ainsi un comportement cohérent lorsqu’il est envoyé pour signature électronique et signé par le client.

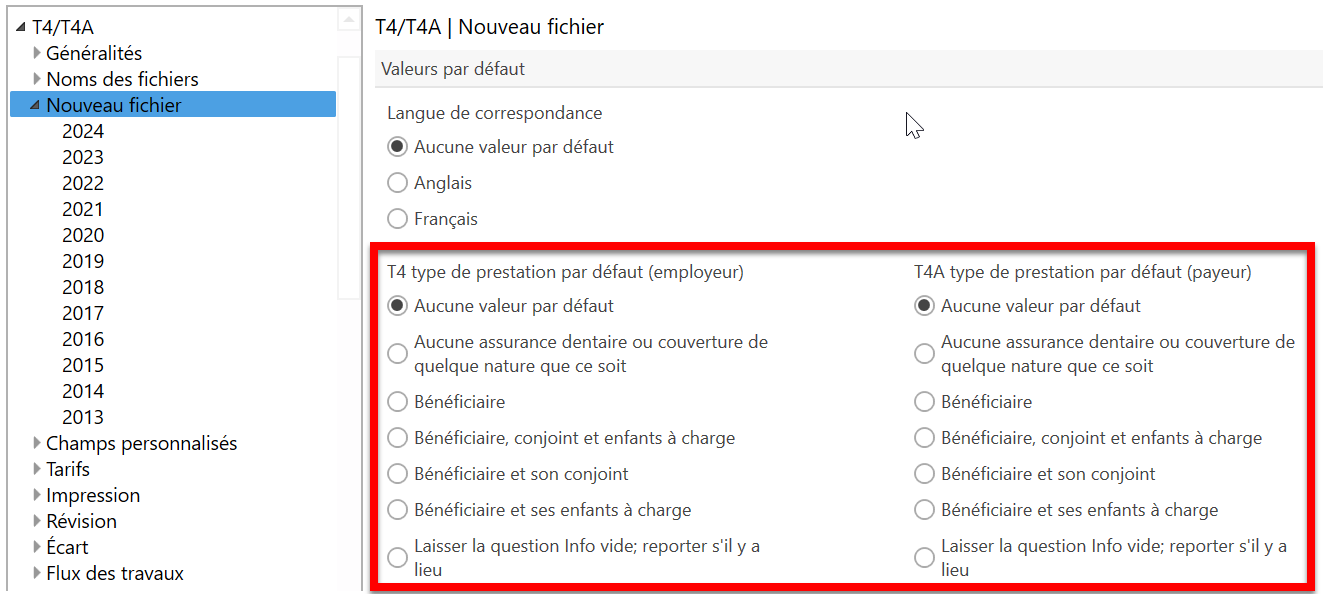

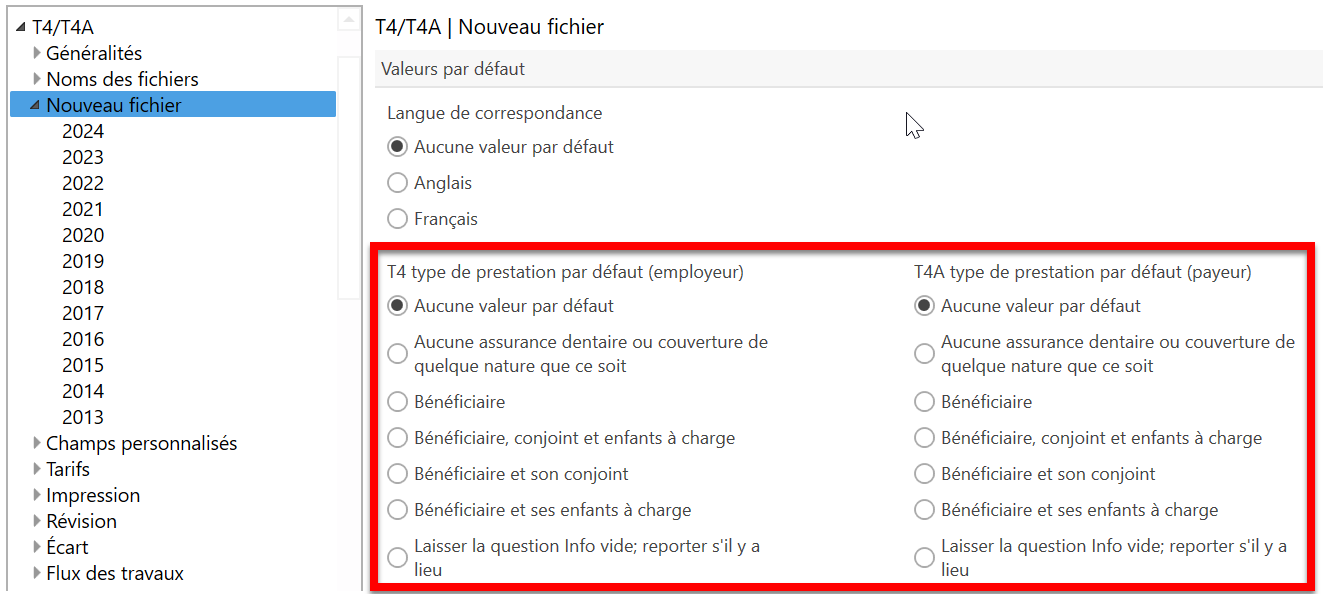

- T4 2024 — Ajout de nouvelles options au module T4/T4A pour déterminer comment TaxCycle traitera les prestations dentaires offertes par l’employeur ou par le payeur. La case 45 sur un T4 et 15 sur un T4A ont été ajoutées en 2023 et les nouvelles options détermineront comment TaxCycle traite la question lors de la création ou le report d’une déclaration. L’option par défaut est « Aucune valeur par défaut ».

- T5013 — T1134 et T1135 sont maintenant certifiés pour la fin de l’exercice jusqu’au 31 mai 2025 inclusivement.

Résolution des problèmes connus

- Commentaires des clients T2 — Correction d’un problème où TaxCycle affichait la mauvaise année d’imposition sur le formulaire T2183 lors de la production de la grille de calcul de l’année suivante du CDA (T2054) à l’aide des DSC.

- Commentaires des clients T2 et module Formulaires — Mise à jour du message de révision « paiement requis » qui apparaît sur les formulaires DSC dans TaxCycle T2 et dans le module Formulaires de TaxCycle pour qu’il ne s’affiche que lorsqu’il y a un montant de paiement dû sur le formulaire applicable.

- Demande des clients T5013 — Résolution d’un problème où les nouveaux feuillets T1134 n’étaient pas mis par défaut sur « Manqué et maintenant ajouté » lors de la modification d’une déclaration T1134 déjà produite par l’ajout d’un nouveau feuillet.

- Commentaires des clients Gestionnaire de clients — Résolution d’un problème où le Gestionnaire de clients ne triait pas correctement les colonnes de numéro de confirmation de transmission et de date dans les résultats de recherche.

- Commentaires des clients Gestionnaire de clients — Résolution d’un problème où le Gestionnaire de clients n’indexait pas les déclarations T1 2023 à partir de Taxprep®.